O que é um Amortizable Bond Premium?

Um prémio de obrigação amortizável refere-se ao montante pago em excesso por uma obrigação sobre o seu valor facial ou valor nominal. Ao longo do tempo, o montante do prémio é amortizado até a obrigação atingir o seu vencimento.

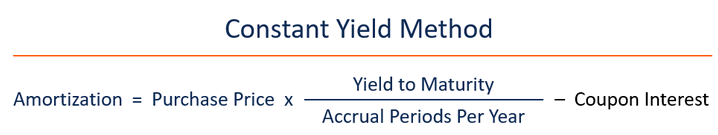

Normalmente, o valor facial ou valor nominal de uma obrigação é de $1.000, qualquer montante pago por uma obrigação superior a este valor descreve o prémio da obrigação. Uma obrigação vendida a $1.100 contra o seu preço original de $1.000 tem como prémio um valor de $100. A amortização, por outro lado, é uma diminuição gradual do valor de uma obrigação antes da sua data de vencimento. O prémio de uma obrigação é calculado como parte da sua base de custos. O detentor da obrigação decide então se deve amortizar o prémio de investimento numa obrigação com prémio tributável. Se for amortizado, este montante pode contrabalançar o rendimento tributável de um investidor. Nos casos de obrigações isentas de impostos, um montante amortizado não pode compensar o rendimento tributável. O Serviço de Rendimento Interno exige que o prémio de obrigação amortizável para cada ano de acumulação seja calculado utilizando o método do rendimento constante, este método é considerado como um método eficaz ou científico de amortização. O método do rendimento constante utiliza a fórmula; Acréscimo = Base de Compra x (YTM / Períodos de acumulação por ano) Juros de Cupão Significa multiplicar a base ajustada pelo rendimento no momento da emissão e depois subtrair os juros de cupão. No cálculo da amortização do prémio, o YTM (yield to maturity) da obrigação deve ser delineado. YTM é a taxa de desconto que iguala o valor actual de todos os pagamentos restantes a serem efectuados sobre uma obrigação. A utilização do método do rendimento constante ajuda a um cálculo exacto do prémio da obrigação amortizável.

O que são Obrigações?

Uma obrigação é um tipo de investimento de rendimento fixo que representa um empréstimo feito por um mutuante (investidor) a um mutuário. É um acordo para pedir dinheiro emprestado ao investidor e pagar ao investidor numa data posterior.

Um investidor concordará em emprestar o seu dinheiro porque uma obrigação especifica uma compensação sob a forma de juros. As condições de juros de uma obrigação variarão, mas essencialmente o mutuante exigirá juros para compensar o custo de oportunidade de fornecer o financiamento e o risco de crédito do mutuário.

Fixação de preços das obrigações

Geralmente, um título virá com um valor facial de $1.000 ou algum outro número redondo. É o montante que é prometido a ser reembolsado pelo mutuário. No entanto, o preço real pago para comprar a obrigação normalmente não é de $1.000. Com base nas condições de mercado, o preço poderá ser inferior ou superior a $1.000.

Os preços das obrigações são representados como uma percentagem do valor facial. Assim, uma negociação de obrigações a 100 seria avaliada em $1.000. Uma negociação de obrigações a menos de 100 teria um preço inferior a $1.000; é considerada como um desconto. Uma negociação de obrigações por mais de 100 teria um preço superior a $1.000; é considerada como um prémio.

As obrigações vêm com uma taxa de cupão associada, que indica o montante em dinheiro pago sob a forma de pagamento de juros aos investidores. A taxa de cupão é um factor importante na fixação do preço da obrigação.

Os preços das obrigações estão inversamente relacionados com as taxas de juro do mercado. Se as taxas de juro de mercado aumentarem, os preços das obrigações caem. Se as taxas de juro de mercado diminuem, então os preços das obrigações aumentam. Isto acontece porque as taxas dos cupões indicados são fixas e não flutuam.

Quando as taxas de juro de mercado sobem, para qualquer obrigação, a taxa de cupão fixo é mais baixa em relação a outras obrigações no mercado. Isto torna a obrigação mais pouco atractiva, e é por isso que a obrigação tem um preço com desconto.

Quando as taxas de juro do mercado diminuem, para uma dada obrigação, a taxa de cupão fixo é mais elevada em relação a outras obrigações no mercado. Torna a obrigação mais atractiva, e é por isso que a obrigação tem um preço de prémio.

Prémios de Obrigações

Como mencionado anteriormente, se as taxas de juro do mercado caírem, qualquer obrigação com uma taxa de cupão fixo parecerá mais atractiva, e resultará na negociação da obrigação com um prémio. Assim, se uma obrigação vem com um valor facial de $1.000, e é negociada a $1.080, oferece um prémio de $80.

À medida que a obrigação atinge a maturidade, o prémio será amortizado ao longo do tempo, acabando por atingir $0 na data exacta de maturidade.

Amortização da Obrigação

Um método de amortização de um prémio de obrigação é com o método de rendimento constante. O método do rendimento constante amortiza o prémio das obrigações multiplicando o preço de compra pelo rendimento até ao vencimento no momento da emissão e subtraindo depois os juros do cupão.

Para calcular a amortização do prémio, é necessário determinar o rendimento até ao vencimento (YTM) de uma obrigação. O rendimento até ao vencimento é a taxa de desconto que iguala o valor presente de todos os cupões e pagamentos de capital a efectuar sobre a obrigação ao seu preço de compra inicial.

Exemplo

Digamos que comprou uma obrigação de $1.000 que tem uma taxa de cupão de 5% e uma maturidade de 10 anos. A obrigação paga juros anualmente, e a taxa de juro de mercado no momento da compra era de 6%.

Para amortizar a obrigação, é necessário calcular o pagamento anual de juros, o prémio ou desconto, e a amortização para cada ano de vida da obrigação.

Primeiro, calcular o pagamento anual de juros multiplicando a taxa do cupão pelo valor nominal da obrigação:

Pagamento anual de juros = 5% x $1.000 = $50

Em seguida, calcular o prémio ou desconto subtraindo o valor nominal do título do preço de compra e dividindo pelo número de anos até ao vencimento:

Prémio ou desconto = ($1,000 – preço de compra) / 10

Digamos que comprou a caução por $1,100, por isso o prémio é:

Prémio = ($1,000 – $1,100) / 10 = -$10 por ano

Uma vez que a taxa de juro do mercado é superior à taxa do cupão, a obrigação está a vender com desconto, o que significa que pagou menos do que o valor nominal da obrigação.

Finalmente, calcular a amortização para cada ano subtraindo o pagamento anual de juros do montante total das despesas da obrigação para o ano:

Ano 1: Despesa total da obrigação = $1,100; Amortização = $50 – (-$10) = $60

Ano 2: Despesa total das obrigações = $1,060; Amortização = $50 – (-$6) = $56

Ano 3: Despesa total das obrigações = $1,014; Amortização = $50 – (-$2,60) = $52,60

Ano 4: Despesa total das obrigações = $966,60; Amortização = $50 + $1,06 = $51,06

Ano 5: Despesa total das obrigações = $917,54; Amortização = $50 + $3,56 = $53,56

Ano 6: Despesa total da obrigação = $863,98; Amortização = $50 + $6,06 = $56,06

Ano 7: Despesa total das obrigações = $807,92; Amortização = $50 + $8,56 = $58,56

Ano 8: Despesa total da obrigação = $749,36; Amortização = $50 + $11,06 = $61,06

Ano 9: Despesa total da obrigação = $688,30; Amortização = $50 + $13,56 = $63,56

Ano 10: Despesa total da obrigação = $624,74; Amortização = $50 + $16,06 + $1,000 = $1,066,06

Como se pode ver, a amortização aumenta gradualmente ao longo da vida da obrigação à medida que o desconto é reduzido e o prémio é amortizado. Quando a obrigação atinge a maturidade, o montante total da despesa da obrigação é igual ao valor nominal da obrigação.